Tin армения где посмотреть

Обновлено: 17.05.2024

В нашей статье мы подробно рассказываем о том, что такое ИНН и нужен ли ИНН иностранцам, а также о том, как происходит постановка иностранного гражданина на учет в налоговой РФ.

В статье вы найдете образец заявления на ИНН иностранному гражданину и официальные инструкции по их заполнению.

Для более удобного перемещения по странице, вы можете воспользоваться навигацией:

Как выглядит ИНН иностранного гражданина?

ИНН иностранного гражданина, его идентификационный номер налогоплательщика, выглядит точно также, как ИНН граждан РФ – это цифры, которые являются персональным идентификатором иностранца в налоговых органах Российской Федерации.

Эти цифры указаны в свидетельстве о постановке иностранца на налоговый учет.

Нужен ли мне номер ITIN ?

Относится ли следующее к вам?

- У вас нет номера социального обеспечения ( SSN ) и вы не имеете права (Английский) на его получение, и

- Вы должны представить федеральный налоговый идентификационный номер или подать федеральную налоговую декларацию, и

- Вы относитесь к одной из следующих категорий.

- Временно проживающий в США иностранец, который должен подать подавать налоговую декларацию США

- Постоянно проживающий в США иностранец, который (на основании дней пребывания в Соединенных Штатах) подает налоговую декларацию США

- Иждивенец или супруг гражданина США/постоянно проживающего в США иностранца

- Иждивенец или супруг временно проживающего в США иностранца, имеющего визу

- Временно проживающий в США иностранец подавший заявление на льготы в соответствии с договором об избежании двойного налогообложения

- Временно проживающий в США иностранный студент, профессор или исследователь, подающий налоговую декларацию США или заявляющий об освобождении от уплаты налогов

Как узнать ИНН иностранному гражданину через интернет?

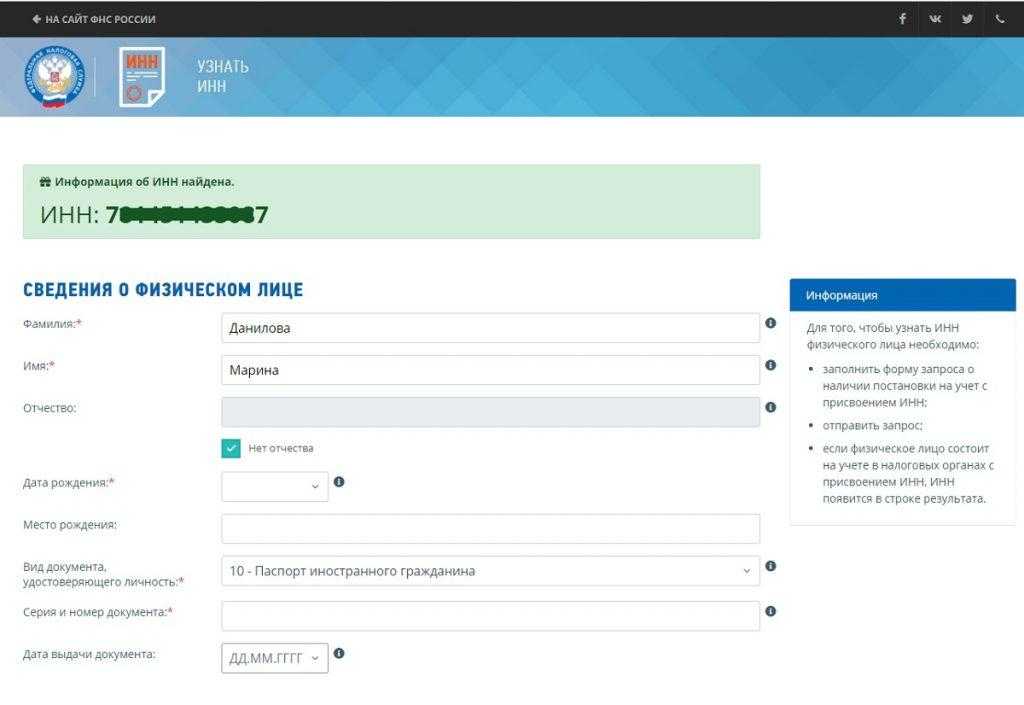

Неважно, являетесь вы гражданином Российской Федерации или нет, если вы хотя бы раз были официально трудоустроены или, например, приобретали недвижимость или транспорт в РФ — ИНН у вас уже есть. Даже если вы не получали свидетельство на руки. Быстро узнать его можно с помощью сайта Федеральной налоговой службы РФ. Собственно, этот сайт оказывается первым в предлагаемой выдаче Яндекса, если ввести запрос “Узнать свой ИНН”.

На сайте вас попросят дать согласие на обработку персональных данных — поставить галочку внизу страницы. Затем вам предложат ввести паспортные данные, и, если вы числитесь в базе российской налоговой службы, номер ИНН появится в левой верхней части сайта.

Обратите внимание: Если вы, будучи иностранным гражданином, поменяли паспорт, то узнать номер через сайт ФСН не получится, ведь в систему нужно вводить именно те персональные данные, которые были актуальны на момент заведения ИНН.

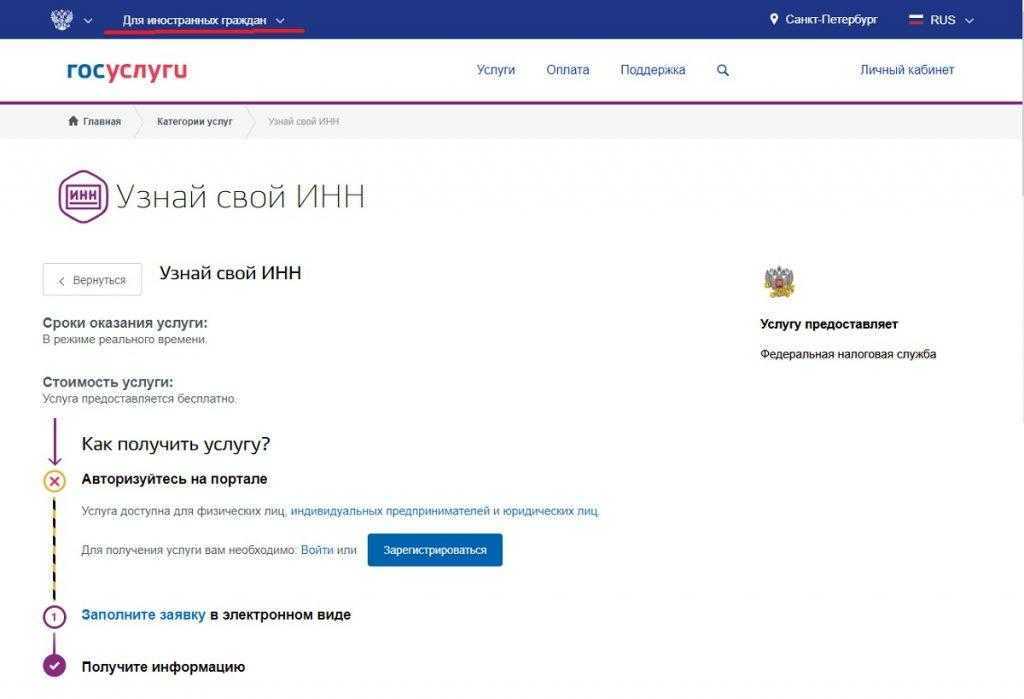

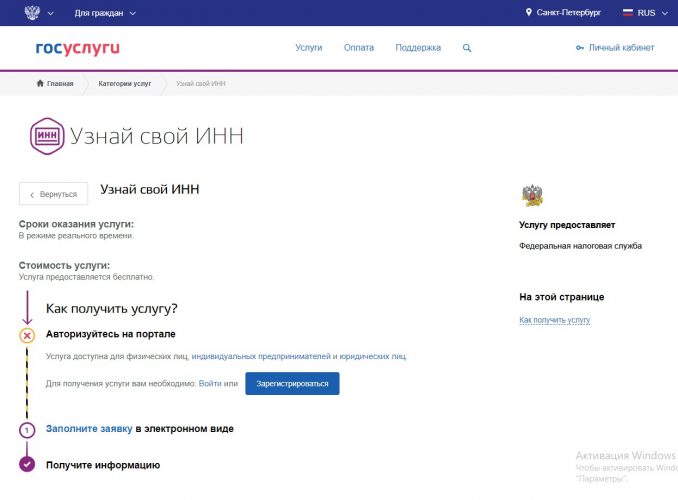

Аналогичным образом узнать свой ИНН можно на сайте Госуслуг, но только в том случае, если у вас там есть личный кабинет. На этом портале есть возможность проверить только свой собственный ИНН.

Узнать свой ИНН можно только по документам, удостоверяющим личность: паспорт, загранпаспорт (в случае с иностранцами) или вид на жительство. Узнать налоговый номер по СНИЛС или патенту нельзя.

ИНН не относится к категории персональных данных, так что узнать его может любой, кто имеет доступ к паспорту человека. Впрочем, опасности в этом нет — зная ИНН можно, разве что, проверить каким имуществом обладает человек и сколько он платит налогов. Так что, если вы законопослушный гражданин, ничего с этими данными сделать нельзя.

ОПРЕДЕЛЕНИЕ «Идентификационный номер налогоплательщика - TIN»

Идентификационный номер налогоплательщика - это номер, который присваивается предприятиям по налогообложению и другим организациям для целей идентификации, отчетности и ведения учета. TIN помогает IRS отслеживать данные объекты и управлять своими налоговыми счетами. Корпорации, товарищества, владения и трасты, а также некоторые собственники и другие лица должны использовать эти цифры при подаче налоговых деклараций и других документов, связанных с налогами.

Для индивидуальных предпринимателей TIN является их номером социального страхования или идентификационным номером работодателя (EIN). Для корпораций, партнерств, трестов и имений это число является EIN.

Нужен ли мне такой номер?

Идентификационный номер налогоплательщика ( TIN ) должен предоставляться в налоговых декларациях, заявлениях и других налоговых документах. Например, номер должен предоставляться в следующих случаях:

- Когда вы подаете свои налоговые декларации.

- При подаче заявления на льготы в соответствии с договорами об избежании двойного налогообложения.

TIN должен указываться в сертификате об удержаниях налогов из заработной платы, если бенефициарный владелец заявляет что-либо из следующего:

- Льготы в соответствии с договором об избежании двойного налогообложения (за исключением доходов от обращающихся на бирже ценных бумаг)

- Освобождение от уплаты налогов для фактически связанного дохода

- Освобождение от уплаты налогов для определенных аннуитетов

Документы, необходимые для получения ИНН иностранному гражданину

- бланк заявления о постановке физического лица на учет в налоговый орган;

- паспорт (документ, удостоверяющий личность);

- нотариально заверенный перевод паспорта;

- бланк миграционного учета с регистрацией по месту пребывания;

- миграционная карта.

Документы для ИНН иностранному гражданину с РВП

- Заявления о постановке физического лица (иностранца) на учет в налоговую.

- Вид на жительство в Российской Федерации с отметкой о регистрации по месту жительства в России.

Что такое ИНН иностранного гражданина?

ИНН иностранного гражданина (идентификационный номер налогоплательщика) – это персональный номер каждого иностранного гражданина, поставленного на учет в налоговых органах Российской Федерации.

Присвоение ИНН иностранному гражданину в РФ, также как и гражданам РФ, происходит всего один раз и навсегда закрепляется за физическим лицом, становясь его персональным идентификатором в налоговых органах.

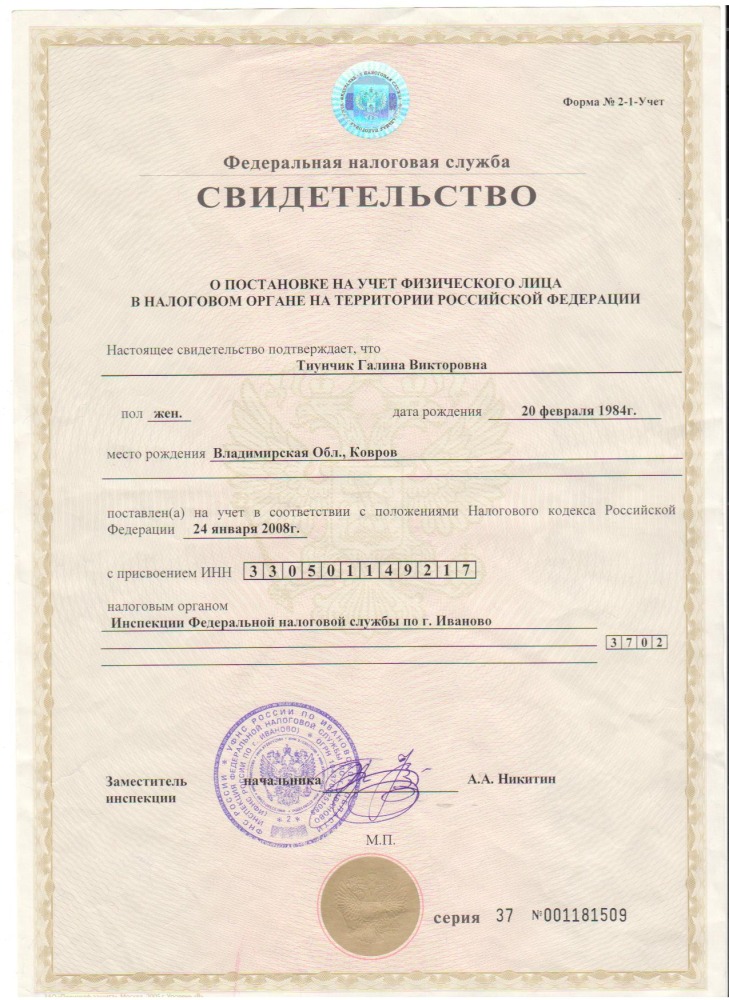

Факт получения ИНН иностранным гражданином подтверждается выдачей свидетельства о постановке физического лица (иностранного гражданина) на учет в налоговом органе. В свидетельстве в обязательном порядке указываются следующие данные:

- ФИО иностранца, поставленного на учет в налоговую;

- номер налогового органа, который выдал ИНН иностранцу;

- серия и номер документа.

Мошенничество

Имея информацию об идентификационном номере, злоумышленники могут узнать о финансовом состоянии человека и его имуществе. Можно увидеть, платит ли отдельное лицо налог на землю, бизнес и т.д. Также реально узнать о доходах гражданина. В связи с этим следует быть внимательным, чтобы не потерять столь ценный документ.

Идентификационные номера налогоплательщика (TIN)

Идентификационный номер налогоплательщика ( TIN ) представляет собой идентификационный номер, используемый Налоговым управлением США при администрировании соблюдения налогового законодательства. Этот номер выдается Администрацией социального обеспечения ( SSA ) или Налоговым управление США ( IRS ). Номер социального обеспечения ( SSN ) выдается Администрацией социального обеспечения ( SSA ), а все другие идентификационные номер налогоплательщика ( TIN ) выдаются Налоговым управление США ( IRS ).

Идентификационный номер работодателя

Идентификационные номера работодателей (EIN) также известны как идентификационные номера федеральных работодателей. IRS требует, чтобы компании, включая корпорации и партнерства, а также некоторые тресты и поместья, использовали EIN. Единственные собственники могут использовать EIN или их номер социального страхования. Единственный владелец, который использует хотя бы одного человека, кроме себя, должен получить EIN. Кроме того, IRS требует от организаций использовать EIN при особых обстоятельствах, например, если у них есть план Keogh, возврат файлов, связанных с алкоголем, табаком или огнестрельным оружием, или если они связаны с определенными типами или организациями.

Получение EIN бесплатное и может быть сделано в Интернете. IRS советует ответственным сторонам обеспечить юридическое оформление бизнеса до получения EIN. Как правило, новый EIN должен быть получен, если изменяется право собственности или структура бизнеса.

Требуемое использование TIN

IRS требует использования идентификационных номеров налогоплательщика во многих документах, связанных с налогом, таких как налоговые декларации, отчеты и отчеты. Например, налогоплательщики, подающие ежегодные налоговые декларации, должны предоставить ИНН по возвращении, а работодатели, сообщающие о заработной плате, выплачиваемой сотрудникам, должны предоставлять TIN этих сотрудников.

ВЫКЛЮЧЕНИЕ «Идентификационный номер налогоплательщика - TIN»

TIN входят в несколько разных форм. Физическим лицам назначаются TIN в форме SSN, тогда как предприятиям, таким как корпорации и партнерства, присваиваются идентификационные номера работодателей (EINs). Трасты, доверенные лица и другие небанковские субъекты получают прямые идентификационные номера налогоплательщика. Другие типы TIN включают индивидуальный идентификационный номер налогоплательщика (ITIN), идентификационный номер налога на усыновление (ATIN) и идентификационный номер налогоплательщика (PTIN).

IRS использует идентификационные номера налогоплательщика для отслеживания налогоплательщиков. IRS выдает все идентификационные номера налогоплательщиков, за исключением SSN. Филеры должны включать в себя количество документов, связанных с налогами, и при подаче заявки на получение пособий.

Индивидуальный идентификационный номер налогоплательщика (ITIN)

Можно ли узнать ИНН иностранного гражданина по паспорту?

Да, для того, чтобы найти инн иностранного гражданина в базе налоговой, необходимо внести его паспортные данные в поля формы на сайте налоговой или госуслуг (см. предыдущий пункт).Как заполнить Бланк заявления о постановке иностранного гражданина на налоговый учет в РФ?

Инструкция по заполнению заявления о постановке иностранца на налоговый учет для получения ИНН доступна по ссылке.Как узнать ИНН иностранного гражданина? Можно ли узнать ИНН иностранного гражданина онлайн?

Да, узнать ИНН иностранца можно онлайн на официальном сайте налоговых органов РФ или на сайте Госуслуг.

Где получить ИНН физического лица иностранцу в России?

Получение ИНН иностранцем происходит в налоговом органе по месту жительства (пребывания), куда иностранный гражданин подает заявление о постановке на налоговый учет по установленной форме.

Таким образом, если иностранному гражданину необходимо получить ИНН, нужно обратиться в налоговую по месту жительства.

Выдача ИНН иностранному гражданину осуществляется в том же месте, где было принято заявление о постановке на налоговый учет.

Идентификационный номер налогоплательщика (TIN) 2021

Сайт ФНС

Используя сервис Федеральной налоговой службы для поиска ИНН, нужно следовать пошаговой инструкции:

В большинстве случаев ответ необходимо ждать не более двух минут.

ОТКЛЮЧЕНИЕ «Идентификационный номер налогоплательщика - TIN»

Типы TIN включают номера социального страхования, идентификационные номера работодателя, индивидуальные идентификационные номера налогоплательщика, идентификационные номера налогоплательщика усыновления и идентификационные номера налогоплательщика. Администрация социального обеспечения выдает номера социального страхования гражданам США, а также квалифицированным законным иностранцам. IRS выпускает все другие типы идентификационных номеров налогоплательщиков.

Идентификационный номер индивидуального идентификатора налогоплательщика

IRS требует, чтобы составители платных налогоплательщиков включили их идентификационный номер налогоплательщика (ПТИН) своего индивидуального налогоплательщика в налоговые декларации или требования о возмещении, которые они готовят в значительной степени или полностью. Налоговые составители могут подать заявку на эти номера по почте или в Интернете. Специальные правила применяются к иностранным налоговым составителям, которые не могут получить номера социального страхования.

Пакет документов для получения и проверки ИНН

Для получения ИНН в России мигрантам следует встать на налоговый учёт в соответствующем органе по месту жительства или пребывания. Для этого нужно заполнить заявление. Бланк можно скачать здесь.

Так выглядит бланк заявления о постановке на учет в налоговую

Также потребуется ряд документов:

- разрешение на временное проживание в России;

- нотариально подтвержденный перевод паспорта на русский язык;

- отрывная часть бланка миграционного учета о прибытии в страну, миграционная карта с регистрацией по месту пребывания.

Идентификационный код гражданина РФ и иностранца одинаковые. Человеку присваивается индивидуальный номер.

После подачи документов в случае положительного решения заявителю выдаётся свидетельство о постановке гражданина на налоговый учёт.

Идентификационные номера налоговых деклараций

ATIN применяется только к усыновлению на дому, когда усыновители не могут своевременно получить SSN ребенка, чтобы своевременно заполнить свои налоговые декларации. Чтобы квалифицироваться, ребенок должен быть гражданином США, и усыновление должно быть приостановлено.

Идентификационный номер налогоплательщика (TIN) 2021

Заявление на оформление ИНН иностранному гражданину

Заявление на получение ИНН иностранцу (заявление на постановку на учет в налоговый орган физического лица – иностранного гражданина) содержит 3 страницы, которые выглядят следующим образом:

Должен ли я возобновить свой номер ITIN?

Идентификационный номер индивидуального налогоплательщика

Некоторые иностранцы-нерезиденты и нерезиденты, которые не могут получить номера социального страхования, могут подать форму W-7 в IRS для получения идентификационного номера индивидуального налогоплательщика (ITIN).Это девятизначные числа, отформатированные как номера социального страхования. IRS разрешает приемным агентам, таким колледжам, финансовым учреждениям и бухгалтерским фирмам, оказывать помощь заявителям в получении ITIN.

Нужен ли ИНН иностранному гражданину и для чего иностранцу нужен ИНН?

Многие задаются вопросом, получают ли ИНН иностранные граждане в России и если да, то каким именно иностранным гражданам присваивается ИНН в РФ?

ИНН нужен для учета доходов и уплачиваемых иностранным гражданином налогов.

В соответствии с п. 7 статьи 83 Налогового Кодекса Российской Федерации, а также с п. 7 статьи 13 Федерального закона №115 "О правовом положении иностранных граждан в Российской Федерации", иностранные граждане - физические лица, должны встать на учет в налоговых органах по месту жительства, по месту нахождения их недвижимого имущества и транспортного средства, а также по другим основаниям, которые предусмотрены законодательством РФ.

Таким образом, постановка на учет в налоговой иностранного гражданина и получение ИНН иностранцем в РФ обязательны, в случае если:

- Иностранный гражданин собирается жить и работать в РФ и получать доход, и ему требуется оформить разрешение на работу или трудовой патент на работу в РФ.

- Иностранный гражданин получил РВП в РФ.

- Иностранный гражданин в России владеет имуществом, которое подлежит налогообложению, в том числе автомобилем или недвижимостью.

- Иностранный гражданин совершает в РФ операции, которые подлежат налогообложению.

Идентификационный номер налогоплательщика усыновления

IRS иногда выдает идентификационный номер налогоплательщика усыновления (ATIN) ребенку, который принимается в Соединенных Штатах, если ребенок не может получить номер социального страхования, прежде чем усыновители должны подать налог вернуть. Эти цифры являются временными.

Как узнать свой ИНН иностранному гражданину?

Индивидуальный идентификационный номер налогоплательщика может понадобиться в самых разных ситуациях, но при этом мало кто помнит его наизусть. Что делать, если нужно быстро воспроизвести ИНН, а соответствующей бумажки под рукой нет или никогда не было? Ответ прост — проверить онлайн. Рассказываем, как узнать свой ИНН иностранному гражданину.

Портал Госуслуг

На сайте Госуслуг проверка ИНН проходит чуть дольше, поэтому рекомендуется вначале производить операцию на сайте ФНС. Если вам не удается воспользоваться, то имеется альтернативный вариант.

На сайте Госуслуг не обойтись без регистрации пользователя. Там можно проверить ИНН иностранного гражданина исключительно через личный кабинет.

- Зайдя на сайт, вначале нужно кликнуть на «личный кабинет» в левом верхнем углу, либо чуть ниже нажать «зарегистрироваться».

- Заполнить все разделы.

- В течение нескольких минут на указанный номер придёт СМС с кодом. Цифры нужно ввести в появившееся окно и придумать пароль для дальнейшего входа в кабинет.

- Уже имея учетную запись, нужно войти в личный кабинет.

- Войдя, следует отыскать раздел «услуги».

- В окно поиска информации на сайте ввести «узнать ИНН».

- После этого ввести данные о себе.

- Нажать на «заполнить данные» и ожидать ответа с номером.Получение информации в подразделениях ФНС

Не всем иностранцам комфортно пользоваться русскими сайтами, поэтому всё ещё актуально получать информацию о собственном номере налогоплательщика.

Можно обратиться в налоговую службу по месту жительства, либо по месту получения регистрации в налоговой системе страны. Можно позвонить заранее в орган и уточнить, каким образом лучше всего подать заявление.

На прием можно записаться онлайн, через ресурс ФНС. При себе обязательно нужно иметь паспорт.

Работодатели часто хотят узнать ИНН по патенту, который выдают иностранцам, как разрешение на работу. Но это невозможно. Для проверки онлайн необходимы данные паспорта.

Так выглядит патент

Для жителей штата Нью-Йорк: Выплаты из фонда для лиц, не имеющих право на пособие по безработице

Проверка ИНН в режиме онлайн

Что такое индивидуальный идентификационный номер налогоплательщика ( ITIN )?

Индивидуальный идентификационный номер налогоплательщика ( ITIN ) представляет собой номер для обработки налоговой документации, выданный Налоговым управлением США. Налоговое управление США выдает индивидуальные идентификационные номера налогоплательщика ( ITIN ) физическим лицам, которым в целях уплаты федерального налога США требуется иметь идентификационный номер налогоплательщика США, но они не имеют права (Английский) на получение номера социального обеспечения (SSN) в Администрации социального обеспечения (SSA) (Английский).

Индивидуальный идентификационный номер налогоплательщика

IRS выдает ITIN некоторым иностранцам-нерезидентам, которые иначе не могут претендовать на SSN. Супруг иностранца-иностранца должен указать номер в своих налоговых декларациях, когда он подает документы.

Законы, контролирующие ИНН в России

Законодательство Российской Федерации тщательно охраняет персональные данные о каждом гражданине, даже если это иностранец. За незаконное вторжение в личную жизнь грозят серьёзные штрафные санкции.

Закон о персональных данных

- ФИО;

- дата и место рождения;

- образование;

- место регистрации;

- ИНН и т.д.

Кроме того, существует много других сфер, где данные можно персонализировать. Например, информацию о своем здоровье, отпечатки пальцев. По определению закона персональными данными считаются любые сведения, по которым можно идентифицировать конкретного человека.

Номер ИНН – это информация, которую нельзя передавать другим. Её могут использовать только в исключительных случаях. Использование номера прописано в законодательстве. Лицо, которому был присвоен ИНН, может дать разрешение определённому человеку или компании на использование, обработку и хранение личных данных.

Где и как узнать ИНН иностранного гражданина по паспорту

ИНН – это идентификационный номер налогоплательщика. Он выдаётся как гражданам РФ, так и иностранцам, которые работают в России. Номер присваивается налоговыми органами страны один раз и навсегда. Если номер утерян, его можно восстановить, но не поменять.

Узнать свой ИНН иностранный гражданин может онлайн, или в соответствующей инстанции, предоставив данные своего паспорта.

Иностранные физические лица и идентификационный номер работодателя Налогового управления США

Иностранные организации, не являющиеся физическими лицами (например, иностранные корпорации и т. д.), которые должны иметь федеральный идентификационный номер работодателя ( EIN ), чтобы претендовать на освобождение от удержания налога в соответствии с договором об избежании двойного налогообложения (заявлено в Форме W- 8 BEN ) должны подать Форму SS- 4, «Заявление на получение идентификационного номера работодателя» (Английский) в Налоговое управление США для подачи заявления на получение такого EIN. Иностранные организации, подающие Форму SS- 4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS- 4. При заполнении строки 7 b Формы SS- 4 заявитель должен написать « N / A » (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS- 4 заявитель должен написать « other » (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

« For W- 8 BEN Purposes Only » (Только в целях W- 8 BEN )

« For Tax Treaty Purposes Only » (Только в целях договора об избежании двойного налогообложения)

« Required under Reg. 1.1441-1( e )(4)( viii )» (Требуется в соответствии с Правилом 1.1441-1( e )(4)( viii ))

«897( i ) Election » (897( i ) выбор)

Если вопросы с 11 по 17 в Форме SS- 4 не относятся к заявителю, поскольку он не должен подавать налоговую декларацию в США, такие вопросы следует отметить как « N / A » (не применимо). Иностранная организация, заполнившая форму SS- 4 описанным выше способом, должна быть внесена в документацию Налогового управления США как не имеющая требования подачи каких-либо налоговых деклараций США. Однако, если иностранная организация получает письмо от налогового управления США с просьбой подать налоговую декларацию США, иностранная организация должна немедленно ответить на это письмо, заявив, что к ней не относятся требования подавать какие-либо налоговые декларации США. Отсутствие ответа на письмо Налогового управления США может привести к процессуальному определению размера налога Налоговым управлением США в отношении иностранной организации. Если иностранная организация позже становится обязанной подать налоговую декларацию США, иностранная организация не должна подавать заявку на получение нового EIN, а вместо этого должна использовать EIN, который был впервые выдан для всех налоговых декларациях США, поданных впоследствии.

Для ускорения выдачи EIN иностранному юридическому лицу, пожалуйста, звоните по телефону 267-941-1099. Это платный телефонный звонок.

Как узнать ИНН иностранного гражданина по патенту?

На сегодняшний день на патенте на работу указывается ИНН физического лица иностранного гражданина, ряд цифр:

Если вам была полезна наша статья о том, как можно получить ИНН иностранному гражданину, пожалуйста, поставьте лайк этой записи или поделитесь информацией о том, как оформить ИНН иностранцу в соц. сетях.

Как получить ИНН иностранному гражданину и встать на налоговый учет в России?

Иностранный гражданин для того, чтобы получить свидетельство о постановке на учет в налоговом органе (ИНН) в России должен обратиться в налоговый орган по месту проживания с заявлением о постановке физического лица на учет по установленной форме.

Список документов для получения ИНН иностранным гражданином зависит от основания, по которому иностранец находится в России.

-

с отметкой о регистрации в Российской Федерации;

- документ, удостоверяющий личность иностранца с отметкой о регистрации по месту проживания в России;

- документ, удостоверяющий личность иностранного гражданина и отрывную часть бланка Уведомления о прибытии с отметкой или миграционную карту с отметкой о регистрации по месту временного пребывания.

Как получить идентификационный номер налогоплательщика ( TIN )?

Номер социального обеспечения ( SSN )

Вы должны будете заполнить Форму SS- 5, «Заявление на получение номера социального обеспечения» (Английский). Вы также должны представить подтверждение своей личности, возраста и гражданства США или законного статуса иностранца. Для получения дополнительной информации посетите веб-сайт Администрации социального обеспечения (Английский).

Форму SS- 5 также можно получить позвонив по телефону 800-772-1213 или посетив местное отделение социального обеспечения. Эти услуги являются бесплатными.

Идентификационный номер работодателя ( EIN )

Идентификационный номер работодателя ( EIN ) также называется федеральным налоговым идентификационным номером и он используется для идентификации коммерческого юридического лица. Этот номер также используется наследственными имуществами и трастами, получающими доход, который должен указываться в Форме 1041, «Подоходная налоговая декларация США для наследственного имущества и трастов» (Английский). Для получения дополнительной информации смотрите Идентификационные номера работодателя.

Следующая форма доступна только для работодателей, находящихся в Пуэрто-Рико, Solicitud de Número de Identificación Patronal (EIN) SS-4PR .

Индивидуальный идентификационный номер налогоплательщика ( ITIN )

ITIN или индивидуальный идентификационный номер налогоплательщика представляет собой номер для обработки налоговой документации доступный только для определенных постоянно проживающих в стране иностранцев, их супругов и иждивенцев, которые не могут получить номер социального обеспечения ( SSN ). Это 9-значный номер, начинающийся с цифры "9" и имеющий формат аналогичный номеру социального обеспечения ( SSN ) ( NNN-NN-NNNN ).

Вы можете использовать инструмент Интерактивный помощник по налоговым вопросам (Английский) Налогового управления США для помощи в определении того, нужно ли вам подавать заявление для получения индивидуального идентификационного номера налогоплательщика ( ITIN ).

Агентами по приему заявлений являются юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы, и т.д.), уполномоченные Налоговым управлением США помогать заявителям при получении ITIN. Они рассматривают документацию заявителя и направляют заполненную Форму W- 7 для обработки в Налоговое управление США.

ПРИМЕЧАНИЕ. Вы не можете запрашивать налоговый зачет за заработанный доход, используя ITIN.

Иностранные физические лица должны подавать заявление на получение номера социального обеспечения ( SSN, если они имеют право на это) с помощью Формы SS- 5, направленной в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика ( ITIN ) с помощью Формы W- 7. С настоящего момента каждый заявитель на получение ITIN должен теперь:

- Подать заявление с использованием пересмотренной Формы W- 7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США» (Английский), и

- Приложить Форме W- 7 федеральную подоходную налоговую декларацию.

Заявитель, соответствующий одному из исключений требования подавать налоговую декларацию, (смотрите Инструкции к Форме W- 7) должен представить документацию, подтверждающую право на это исключение.

Новые правила для W- 7/ ITIN были выпущены 17 декабря 2003 года. Краткая сводка этих правил приведена в новой Форме W- 7 и инструкциях к ней.

Для получения дополнительной информации о ITIN см.:

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN )

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN ) (Английский) является временным девятизначным номером, выдаваемым Налоговым управлением США физическим лицам, находящимся в законном процессе усыновления или удочерения ребенка, являющегося гражданином или постоянным жителем США, но которые не могут получить SSN для этого ребенка к моменту подачи налоговой декларации.

Форма W- 7 A, «Заявление на получение идентификационного номера налогоплательщика для детей, удочерение или усыновление которых оформляется в США (Английский)» используется для подачи заявления на получение ATIN. (ПРИМЕЧАНИЕ. Не используйте Форму W- 7 A, если ребенок не является гражданином или постоянным жителем США.)

Индивидуальный номер составителя налоговой декларации ( PTIN )

Начиная с 1 января 2011 года, если вы являетесь специалистом, предоставляющий платные услуги по подготовке налоговой декларации, вы должны использовать действительный индивидуальный номер составителя налоговой декларации ( PTIN ) на подготовленных вами налоговых декларациях. Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны его получить используя новую систему регистрации Налогового управления США (Английский). Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 года, вы должны подать заявление на новый PTIN или продлить срок действия имеющегося PTIN, используя новую систему. Если вся ваша подтверждающая личность информация совпадает, вам может быть выдан тот же самый номер. Вы должны иметь PTIN, если вы за плату подготавливаете все или почти все федеральные налоговые декларации или заявления на получение возврата налогов.

Если вы не хотите подавать заявление на получение PTIN по Интернету, используйте Форму W- 12, «Заявление в Налоговое управление США для получения индивидуального номера платного составителя налоговой декларации ( PTIN )» (Английский). Обработка бумажного заявления займет 4-6 недель.

Если вы являетесь иностранным специалистом по оформлению налоговой документации и заполнению налоговых деклараций, который не может получить номер социального обеспечения США, пожалуйста, смотрите инструкции в Новые требования для специалистов по оформлению налоговой документации и заполнению налоговых деклараций: часто задаваемые вопросы (Английский).

Номера социального страхования

SSN является наиболее распространенной формой идентификационных номеров налогоплательщиков. У ребенка должен быть SSN, прежде чем родитель может потребовать, чтобы ребенок был зависимым от целей подоходного налога, поэтому большинство родителей добровольно подают заявку на этот номер от имени своих детей. SSA обрабатывает приложения бесплатно, но есть также платные услуги, которые предлагают заполнять приложения для новых родителей.

Идентификационные номера налогоплательщика

- Номер социального обеспечения SSN

- Идентификационный номер работодателя EIN

- Индивидуальный идентификационный номер налогоплательщика ITIN

- Идентификационный номер налогоплательщика для детей, удочерение или усыновление которых оформляется в США ATIN

- Идентификационный номер налогоплательщика для специалиста/организации по оформлению налоговой документации и заполнению налоговых деклараций PTIN

ИНН и патент на работу для иностранных граждан

С марта 2016 года ИНН нужен иностранному гражданину не только для получения патента на работу, но и для внесения авансового платежа НДФЛ, без которого патент аннулируется, а также для продления патента на следующий год.

Таким образом, получение ИНН мигрантом обязательно, поскольку без ИНН иностранец не сможет ни получить патент на работу в РФ, ни продлить его.

Идентификационный номер налогоплательщика – иностранного гражданина указывается на самом патенте на работу.

Идентификационный номер налогоплательщика

IRS начал требовать перечисления ПТИНа по каждому возврату файлов для подготовки налоговых деклараций, начинающихся с января.1, 2011. До этой даты использование ПТИН было необязательным. Любой составитель, который взимает плату за полный или части налоговой декларации или возврат за другого лица, должен иметь и использовать ПТИН.

TIN (Иностранный налоговый идентификационный номер) физического лица (Таблица 4.12)

Если в таблице 4.12 заполнен <ReasonCodeInd>, то указывается "XX".

Пустое значение и только пробелы не допускаются.

Тип используемого идентификатора физического лица

1 - налоговый идентификационный номер по установленному формату (в этом случае выполняется проверка шаблона по Справочнику "Структура TIN физических лиц для отдельных юрисдикций" при наличии его в перечне);

2 - налоговый идентификационный номер не по установленному формату;

3 - иной идентификационный номер (выполняется проверка шаблона по Справочнику "Структура иного идентификатора физических лиц для отдельных юрисдикций" при наличии его в перечне).

Заполняется обязательно, если TIN "XX"

Государство (территория) налогового резидентства, которой присвоен TIN.

Общероссийский классификатор стран мира ОК (МК (ИСО 3166) 004-97) 025-2001.

Если лицо не является налоговым резидентом ни в одном государстве (территории), то указывается "XX"

Код причины непредставления иностранного налогового идентификационного номера владельца договора (счета или его аналога) физического лица

Справочник "Причины непредставления идентификационного номера и сведений о рождении владельца договора (счета или его аналога) - физического лица".

Если <AcctNumberClass> = 1, то <ReasonCodeInd> = (| 02 | 03 | 04 | 05 | 10 | 22).

Если <AcctNumberClass> = 2, то <ReasonCodeInd> = (02 | 03 | 04 | 05 | 10)

Описание причины непредставления налогового идентификационного номера владельца договора (счета или его аналога) физического лица

Элемент обязателен, если <ReasonCodeInd> = 10.

Заполняется на русском языке

Выявлен признак связи владельца договора (счета или его аналога) физического лица с иностранным государством - идентификация в качестве иностранного налогового резидента

Результаты запроса (владельца договора (счета или его аналога) - физического лица организации финансового рынка

Справочник "Результаты запроса клиента - физического/юридического лица организации финансового рынка"

Как выглядит свидетельство о постановке физического лица (иностранца) на учет в налоговом органе?

Свидетельство о постановке физического лица (иностранного гражданина) на учет в налоговом органе выглядит следующим образом:

Идентификационные номера сотрудников

IRS использует EIN для идентификации корпораций, трестов и сословий, которые должны платить налоги. Эти группы должны подать заявку на номер и использовать его для представления своих доходов для целей налогообложения.

Важные напоминания

Примечание. Как правило, для подачи заявления на возобновление номера ITIN не требуется подавать налоговую декларацию, однако супруги и иждевенцы не могут заранее возобновить номер. Они могут возобновить свой номер ITIN только при подаче индивидуальной налоговой декларации, или при подаче другим лицом индивидуальной налоговой декларации, в которой они указаны для получения законной налоговой льготы (например, родитель-иждивенец, дающий право основному налогоплательщику указывать налоговый статус основного кормильца).

Итоги

ИНН – это уникальный номер человека, который присвоен лицу налоговой системой страны. Номер нужен для того, чтобы устроиться на работу или открыть свое дело. Если номер утерян, то иностранец может его узнать такими способами:

Что такое ITIN и как его получить

КРАТКАЯ СВОДКА

Расшифровка

Individual Taxpayer Identification Number

Юрисдикция применения

Какой орган выдает

Cрок получения

Кому нужно получать

Налогоплательщикам США без права получения SSN

Срок действия

5 лет после выдачи (можно продлить)

Обновлено: 04.01.21

В число лиц, которым необходимо получение ITIN, входят временно и постоянно проживающие в США иностранцы, которые должны подавать налоговую декларацию в США, а также иждивенцы или супруг(а) гражданина США или постоянно проживающего в США иностранца и др.

Подача заявления на получение ITIN осуществляется по форме W-7. Форма W-7 заполняется только в том случае, если Управление социального обеспечения уведомит вас о том, что номер социального обеспечения (SSN) не может быть выдан. Это важно, поскольку по закону иностранец не может иметь одновременно ITIN и SSN. При подаче к форме W-7 необходимо приложить актуальную федеральную налоговую декларацию, а также сертифицированные документы, подтверждающие личность нерезидента-налогоплательщика. Вы можете подать заявление как при содействии наших GFLO Consultancy специалистов, так и самостоятельно, на сайте IRS.

Срок присвоения номера занимает в среднем от 8 недель, по истечении которых Вы получите письмо из IRS с присвоенным Вам ITIN, который будет действителен на протяжении 5 лет с даты выдачи и при необходимости может быть продлен.

Что такое «Идентификационный номер налогоплательщика - TIN»

Идентификационный номер налога (TIN) - это девятизначный номер, используемый в качестве номера отслеживания Службой внутренних доходов США (IRS). Номера социального страхования (SSN) - это идентификационные номера налогоплательщиков для физических лиц, и Администрация социального обеспечения (SSA) выпускает их в формате XXX-XX-XXXX. Идентификационные номера налогоплательщика для работодателей выдаются предприятиям IRS. Эти цифры также содержат девять цифр, но они читаются как XX-XXXXXXX. Идентификационный номер налогоплательщика - это информация о всех налоговых декларациях, поданных в IRS.

Для чего используется индивидуальный идентификационный номер налогоплательщика ( ITIN )?

Налоговое управление США выдает индивидуальные идентификационные номера налогоплательщика для помощи физическим лицам в соблюдении налогового законодательства США и обеспечения средств эффективной обработки и учета возвратов налогов и платежей для лиц, не имеющих права (Английский) на получение номера социального обеспечения Эти номера выдаются независимо от иммиграционного статуса, поскольку постоянно и временно проживающие в США иностранцы могут быть должны подавать налоговые декларации США и отчетные документы в соответствии с Налоговым кодексом США. Индивидуальные идентификационные номера налогоплательщика служат только для целей федеральной налоговой отчетности.

- Не дает права на работу в США.

- Не дает права на льготы социального обеспечения

- Не отвечает критериям иждивенца в целях налогового зачета за заработанный доход

Читайте также: